第二节 筹资决策

【知识点】资本成本

资本成本是企业筹资和使用资本而承付的代价。此处的资本是指长期资本,包括股权资本和长期债务资本。

资本成本从绝对量的构成来看,包括用资费用和筹资费用两部分。

长期资本的用资费用是经常性的,筹资费用通常是在筹资时一次全部支付的。资本成本分为个别资本成本和综合资本成本,一般用相对数表示,称为个别资本成本率和综合资本成本率。

【知识点】杠杆理论

财务管理的杠杆效应表现为:由于特定费用(如固定成本或固定财务费用)的存在而导致的、当某一财务变量以较小的幅度变动时,另一相关财务变量以较大幅度变动。

(一)营业杠杆(掌握)

营业杠杆又称经营杠杆或营运杠杆,是指企业生产经营中,由于固定成本存在,当销售额(营业额)增减时,息税前盈余会有更大幅度的增减,定量衡量这一程度用营业杠杆系数。

营业杠杆系数(DOL),也称营业杠杆程度,是息税前盈余的变动率相当于销售额(营业额)变动率的倍数,计算公式为:

式中:DOL为营业杠杆系数;EBIT为息税前盈余额(息税前盈余额=净利润总额+利息额+所得税额);△EBIT为息税前盈余额的变动额;S为营业额;△S为营业额的变动额。

(二)财务杠杆(掌握)

财务杠杆也称融资杠杆,是指由于债务利息等固定性融资成本的存在,使权益资本净利率(或每股收益)的变动率大于息税前盈余率(或息税前盈余)变动率的现象。定量衡量影响程度用财务杠杆系数。

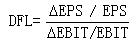

财务杠杆系数(DFL),是指普通股每股收益(EPS)变动率与息税前盈余变动率的比值。其测算公式为:

式中:DFL为财务杠杆系数;△EBIT为息税前盈余变动额;EBIT为息税前盈余额,△EPS为普通股每股收益变动额;EPS为普通股每股税后利润额。

【知识点】资本结构理论

资本结构是指企业各种资金来源的构成及其比例关系,其中最重要的比例是负债比率。

(一)早期资本结构理论(了解)

1.净收益观点

在公司的资本结构中,债务资本的比例越大,公司的净收益或税后利润就越多,从而公司的价值就越高。

2.净营业收益观点

在公司的资本结构中,债务资本的多少、比例的高低,与公司的价值没有关系。决定公司价值的真正因素,应该是公司的净营业收益。

3.传统观点

按照这种观点,增加债务资本对提高公司价值是有利的,但债务资本规模必须适度。如果公司负债过度,综合资本成本率就会升高,并使公司价值下降。

(二)MM资本结构理论(掌握)

1958年,莫迪格莱尼(Modigliani)和米勒(Miller)提出了著名的MM理论。在无税收、资本可以自由流通、充分竞争、预期报酬率相同下的证券价格相同、完全信息、利率一致、高度完善和均衡的资本市场等一系列假设条件下,提出了两个重要命题:

命题I——无论公司有无债权资本,其价值(普通股资本与长期债权资本的市场价值之和)等于公司所有资产的预期收益额(息税前利润)按适合该公司风险等级的必要报酬率(综合资本成本率)予以折现。这一命题的基本含义是公司的价值不会受资本结构的影响。

命题Ⅱ——利用财务杠杆的公司,其股权资本成本率随筹资额的增加而增加,因此公司的市场价值不会随债权资本比例的上升而增加。资本成本较低的债务给公司带来的财务杠杆利益会被股权资本成本率的上升而抵消。在没有企业和个人所得税的情况下,风险相同的企业,其价值不受负债和负债程度的影响。

(三)现代资本结构理论(熟悉)

1.代理成本理论

代理成本理论指出,公司债务的违约风险是财务杠杆系数的增函数,随着公司债权资本的增加,债权人的监督成本随之提升,债权人会要求更高的利率。这种代理成本最终由股东承担,公司资本结构中债权比率过高会导致股东价值的降低。根据代理成本理论,债权资本适度的资本结构会增加股东的价值。

2.啄序理论

该理论认为公司倾向于首先采用内部筹资,因而不会传递任何可能对股价不利的信息;

如果需要外部筹资,公司将先选择债权筹资,再选择其他外部股权筹资,这种筹资顺序的选择也不会传递对公司股价产生不利影响的信息。

按照啄序理论,不存在明显的目标资本结构。

3.动态权衡理论。该理论将调整成本纳入模型之中,发现即使很小的调整成本也会使公司的负债率与最优水平发生较大的偏离。当调整成本小于次优资本结构所带来的公司价值损失时,公司的实际资本结构就会向其最优资本结构状态进行调整;否则,公司将不进行这种调整。

4.市场择时理论。该理论研究结论是,在股票市场非理性、公司股价被高估时,理性的管理者应该发行更多的股票以利用投资者的过度热情;当股票被过分低估时,理性的管理者应该回购股票。

【知识点】资本结构决策

(一)资本结构的影响因素

资本结构的影响因素主要有企业财务目标、经营状况的稳定性和成长性、企业的财务状况和信用等级、企业资产结构、企业投资者及管理当局的态度、行业特征及发展周期、经济环境的税务政策及货币政策。

(二)资本结构的决策方法(掌握)

企业资本结构决策即确定最佳资本结构。最佳资本结构是指企业在适度财务风险的条件下,使其预期的综合资本成本率最低,同时使企业价值最大的资本结构。

(1)资本成本比较法

在适度财务风险的条件下,测算可供选择的不同资本结构或筹资组合方案的综合资本成本率,并以此为标准相互比较确定最佳资本结构的方法。

【例题·单选题】(2016)某公司从银行获得贷款2亿元,期限为3年,贷款年利率为6.5%,约定每年付息一次,到期一次性还本。假设筹资费用率为0.5%,公司所得税税率为25%,则该公司该笔贷款的资本成本率是( )。

A.4.90%

B.5.65%

C.6.50%

D.9.00%

『正确答案』A

『答案解析』本题考查长期借款的资本成本率的计算。该贷款的资本成本率=[年利息额×(1-税率)]/[筹资额×(1-筹资费用率)]=[2×6.5%×(1-25%)]/[2×(1-0.5%)]=4.9%。

【例题·多选题】在测算不同筹资方式的资本成本时,应考虑税收抵扣因素的筹资方式有( )

A.长期借款 B.长期债券 C.普通股 D.留存收益 E.优先股

『正确答案』AB

『答案解析』本题考查长期债务资本成本率的测算。选项CDE都不考虑税收抵扣因素,这通过它们各自计算资本成本率的公式可以看出。

【例题·单选题】财务杠杆是由于( )的存在而产生的效应。

A.折旧 B.固定经营费用 C.付现成本 D.固定性融资成本

『正确答案』D

『答案解析』本题考查财务杠杆。财务杠杆也称融资杠杆,是指由于债务利息等固定性融资成本的存在,使权益资本净利率(或每股收益)的变动率大于息税前盈余率(或息税前盈余)变动率的现象。

【例题·单选题】根据资本结构的啄序理论,公司选择筹资方式的顺序依次是( )。

A.股权筹资、债权筹资、内部筹资

B.内部筹资、股权筹资、债权筹资

C.内部筹资、债权筹资、股权筹资

D.股权筹资、内部筹资、债权筹资

『正确答案』C

『答案解析』根据资本结构的啄序理论,公司选择筹资方式的顺序依次是内部筹资、债权筹资、股权筹资。

免费微信学习群

免费微信学习群

下载APP

下载APP

订阅公众号

订阅公众号

微信学习群

微信学习群

当前位置:

当前位置:

课程咨询

课程咨询