三计算分析题 (每题10分,共2题,共20分)

1.甲卷烟厂为增值税般纳税人, 2019年5月发生下列业务:

(1)以分期收款方式销售A牌卷烟180箱,销售额650万元,合同约定当月收取货款的70%,实际收到40%。采用直接收款方式销售B牌卷烟80箱,取得销售额380万元。

(2)进口一批烟丝,货物成交价300万元,甲卷烟厂另行承担并支付运抵我国口岸前的运费和保险费支出8万元。

(3)将200箱B牌甲类卷烟移送给下设的非独立核算门市部,门市部当月将其对外销售,取得销售额900万元。

(4)外购一批烟丝,取得增值税专用发票注明的价款165万元,税额21.45万元;当月领用80%用于连续生产卷烟。

(5)税务机关检查发现,2019 年3月甲瓜接受乙厂委托加工一批烟丝,甲厂未代收代缴消费税。已知乙厂提供烟叶的成本95万元,甲厂收取加工费20万元,乙厂尚未销售收回的烟丝。

(其他相关资料:以上销售额和费用均不含增值税,A牌、B牌卷烟均为甲类卷烟,甲类卷烟增值税税率13%,消费税税率56%加每箱150元,烟丝消费税税率30%,进口烟丝关税税率10%。)

要求:根据_上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算业务(1)当月应缴纳的消费税额。

(2)计算业务(2)应缴纳的增值税、消费税额。

(3)计算业务(3)应缴纳的消费税额。

(4)计算甲厂国内销售卷烟应缴纳的消费税额。

(5)计算乙厂应补缴的消费税额,并指出甲广未代收代缴消费税应承担的法律责任。

参考答案:

(1)纳税人采取赊销和分期收款结算方式的,消费税纳税义务的发生时间为书面合同约定的收款日期的当天。

业务(1)当月应缴纳的消费税额= (650X 56%+ 180X 150÷10000) X 70%+380 X 56%+80X 150÷10000=470. 69 (万元)。

(2)进口烟丝的组成计税价格= (300+8)X(1+10%)÷(1-30%) =484 (万元)。

进口环节应缴纳的消费税=484X30%=145.2 (万元);进口环节应缴纳的增值税=484X13%=62.92 (万元)。

业务(2)合计应缴纳的增值税、消费税额=145.2+62. 92-208. 12 (万元)。

(3)纳税人通过自设非独立核算门市部销售的自产应税消费品,应按门市部对外销售额或者销售数量征收消费税。

业务(3)应缴纳的消费税额=900X 56%+200X 150÷ 10000=507 (万元)。

(4)业务(4)中将外购烟丝用于连续生产卷烟的,可以按照生产领用量抵扣外购烟丝已纳的消费税。甲厂国内销售卷烟应缴纳的消费税额=470, 69+507-165X 30% X 80%=938.09(万元)。

(5)

①委托加工的应税消费品提货时受托方没有按规定代收代缴消费税,委托方要补缴税款。收回的应税消费品尚未销售或不能直接销售的,按照组成计税价格计税补缴。

乙厂应补缴的消费税= (95+20) ÷(1-30%) X 30%=49.29 (万元)。

②根据《税收征收管理法》规定,受托方未按照规定代收代缴消费税的(受托方为个人的除外),对受托方处以应代收代缴税款50%以上3倍以下的罚款。

2.居民个人王某及配偶名下均无房,在某省会城市工作并租房居住,2018 年9月开始攻读工商管理硕士。2019 年王某取得收入和部分支出如下:

(1)每月从单位领取扣除社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿酬20000元。

(4)每月支付房租3000元。

(其他相关资料:以上专项附加扣除均由王某100%扣除)

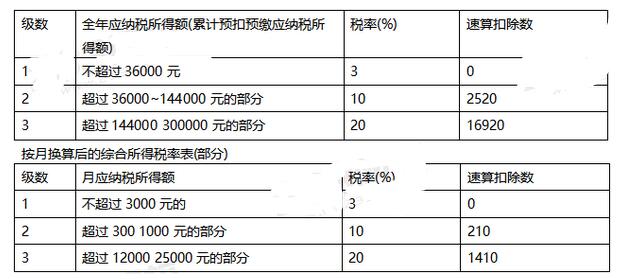

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴率表(部分)

要求:

(1)计算2019年12月王某取得的工资应预扣预缴的个人所得税额。

(2)计算王某取得的年终奖应缴纳的个人所得税额。

(3)计算王某取得的稿酬所得应预扣预缴的个人所得税额。

(4)计算王某取得的2019年综合所得应缴纳的个人所得税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时,应补缴的税款或申请的应退税额。

参考答案:

(1)12月王某取得的工资应预扣预缴的个人所得税额= (8000×12-5000×12-1500×12-400×4) ×3%-363=129 (元)。

(2) 48000÷12=4000 (元),适用按月换算后的综合所得税率表,税率为10%,速算扣除数为210,王某取得的年终奖应缴纳的个人所得税额=48000× 10%-210=4590 (元)。

(3)王某取得的稿酬所得应预扣预缴的个人所得税额=20000× (1-20%)×70%× 20%=2240(元)。

(4)王某取得的2019年综合所得应缴纳的个人所得税额= [8000×12+20000× (1-20%) ×70%- 5000×12-1500×12-400×4]× 3%-828 (元)。

(5) 828 -363-129 -2240=-1904 (元),王某就2019年综合所得向主管税务机关办理汇算清缴时申请的应退税额为1904元。

居民个人办理年度综合所得汇算清缴时,应当依法计算稿酬所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

4.某房地产开发企业拟对其开发的位于县城一房地产项目进行土地增值税清算,该项目相关信息如下:

(1) 2015年12月以10000万元竞得国有土地一宗,并按规定缴纳契税。

(2)该项目2016年开工建设,未取得《建筑工程施工许可证》,建筑工程承包合同注明的开工日期为3月25号,2019年1月竣工,发生房地产开发成本7000万元;开发费用3400万元。

(3)该项目所属物业用房建成后产权归全体业主所有,并已移交物业公司使用,物业用房开发成本500万元。

(4) 2019年4月,该项目销售完毕,取得含税销售收入42000万元。

(其他相关资料:契税税率4%,利息支出无法提供金融机构证明,当地省政府规定的房地产开发费用扣除比例为10%,企业对该项目选择简易计税方法计征增值税)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)说明该项目选择简易计税方法计征增值税的理由。

(2)计算该项目应缴纳的增值税额。

(3)计算土地增值税时允许扣除的城市维护建设税额、教育费附加和地方教育附加。

(4)计算土地增值税时允许扣除的开发费用。

(5)计算土地增值税时允许扣除项目金额的合计数。

(6)计算该房地产开发项目应缴纳的土地增值税额。

参考答案:

(1)一般纳税人销售自行开发的房地产老项目,可以选择适用简易计税方法按照5%的征收率计税。房地产老项目,是指: (1)《建筑工程施工许可证》注明的合同开工日期在2016年4月30日前的房地产项目; (2)《建筑工程施工许可证》未注明合同开工日期或者未取得《建筑工程施工许可证》但建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

本题虽未取得《建筑工程施工许可证》,但建筑工程承包合同注明的开工日期在2016年4月30日前,属于销售自行开发的房地产老项目,可以选择简易计税。

(2)该项目应缴纳的增值税额=42000/ (1+5%) ×5%=2000 (万元)

[知识点]房地产开发企业(一般纳税人)销售自行开发的房地产项目增值税征收管理暂行办法

(3)

允许扣除的城市维护建设税、教育费附加和地方教育附加=2000×(5%+3%+2%)=200(万元)

[知识点]与转让房地产有关的税金(P432)

(4)

允许扣除的土地支付金额=10000× (1+4%) =10400 (万元)

允许扣除的开发成本=7000 (万元)

允许扣除的开发费用=(10400+7000×10%=1740 (万元)

(5)

加计扣除= ( 10400+7000) ×20%=3480 (万元)

允许扣除项目金额的合计数=10400+7000+1740+200+3480=22820 (万元)

(6)

不含税收入=42000-2000=40000 ( 万元)

增值额=40000-22820=17180 (万元)

增值率=17180/22820=75.28%

应缴纳的土地增值税额=17180×40%-22820×5%=5731 (万元)

一级建造师二级建造师消防工程师造价工程师土建职称公路检测工程师建筑八大员注册建筑师二级造价师监理工程师咨询工程师房地产估价师 城乡规划师结构工程师岩土工程师安全工程师设备监理师环境影响评价土地登记代理公路造价师公路监理师化工工程师暖通工程师给排水工程师计量工程师

执业药师执业医师卫生资格考试卫生高级职称护士资格证初级护师主管护师住院医师临床执业医师临床助理医师中医执业医师中医助理医师中西医医师中西医助理口腔执业医师口腔助理医师公共卫生医师公卫助理医师实践技能内科主治医师外科主治医师中医内科主治儿科主治医师妇产科医师西药士/师中药士/师临床检验技师临床医学理论中医理论