参考答案及解析

一、单项选择题

1.

【答案】C

【解析】选项A不能达到激励目的,所以不能防止经营者背离股东目标;选项B、D属于债权人的利益要求与协调的内容。

2.

【答案】C

【解析】营运资本=流动资产-流动负债,营运资本越多,说明流动资产越大于流动负债,所以选项C正确。营运资本为负数,表明长期资本小于长期资产,选项A错误。营运资本是绝对值,不便于直接评价企业短期偿债能力,所以选项B、D错误。

3.

【答案】A

【解析】选项B、C属于市场分割理论的观点;选项D属于流动性溢价理论的观点。

4.

【答案】D

【解析】权益资本成本=税后债务成本+股东比债权人承担更大风险所要求的风险溢价,所以选项D正确。

5.

【答案】D

【解析】股利增长率=可持续增长率=股东权益增长率=16/(216-16)=8%

股票价值=6×(1+8%)/(10%-8%)=324(元)。

6.

【答案】A

【解析】股权价值不是指所有者权益的会计价值(账面价值),而是股权的公平市场价值。

7.

【答案】C

【解析】边际贡献=10×10×(1-0.4)=60(万元)

税前利润=60-30-100×10%=20(万元)

联合杠杆系数=60/20=3。

8.

【答案】C

【解析】配股除权参考价=(配股前每股价格+配股价格×股份变动比例)/(1+股份变动比例)=(28.2+26×10%)/(1+10%)=28(元)

每股股票配股权价值=(配股除权参考价-配股价格)/购买一股新股所需的股数=(28-26)/10=0.2(元)。

9.

【答案】B

【解析】特殊性保护条款是针对某些特殊情况而出现在部分借款合同中的,主要包括:(1)贷款专款专用;(2)不准企业投资于短期内不能收回资金的项目;(3)限制企业高级职员的薪金和奖金总额;(4)要求企业主要领导人在合同有效期间担任领导职务;(5)要求企业主要领导人购买人身保险;等等。

10.

【答案】B

【解析】股票反分割是股票分割的相反行为,所以股票反分割会导致股数下降,所以选项B错误。

11.

【答案】C

【解析】长期资产=1200×50%=600(万元),经营性流动资产=1200-600=600(万元),短期资金来源=1200×(50%+20%)×10%+1200×30%=444(万元),长期资金来源=1200-444=756(万元),易变现率=(756-600)/600=26%。

12.

【答案】C

【解析】单位级作业成本与产量成比例变动;批次级作业成本与产品批次成比例变动;品种级作业成本随产品种类数量的变化而变化;生产维持级作业成本是为了维护生产能力而进行的作业,不依赖于产品的数量、批次和种类。

13.

【答案】A

【解析】分权的优点:(1)可以让高层管理者将主要精力集中于重要事务;(2)权力下放,可以充分发挥下属的积极性和主动性,增加下属的工作满足感,便于发现和培养人才;(3)下属拥有一定的决策权,可以减少不必要的上下沟通,并可以对下属权限内的事情迅速作出反应。缺点:可能产生与企业整体目标不一致的委托—代理问题。

14.

【答案】B

【解析】成本中心业绩报告应自下而上,从最基层的成本中心逐级向上汇编,直至最高层次的成本中心,所以选项B错误。

二、多项选择题

1.

【答案】ABCD

【解析】利率=纯粹利率+通货膨胀溢价+违约风险溢价+流动性风险溢价+期限风险溢价。

2.

【答案】ACD

【解析】市场利率上升,公司的债务成本会上升,因为投资人的机会成本增加了,公司筹资时必须付给债权人更多的报酬,所以选项A正确;所得税税率提高,债务可以抵更多税,进而降低加权平均资本成本,所以选项B不正确;大量增加债务筹资,会加大公司的财务风险,引起债务成本和股权成本上升,导致公司加权平均资本成本提高,所以选项C正确;根据资本资产定价模型可以看出,市场风险溢价会影响股权成本。股权成本上升时,各公司会增加债务筹资,并推动债务成本上升,加权平均资本成本会上升,所以选项D正确。

3.

【答案】AB

【解析】现值指数大于1,净现值大于0,内含报酬率大于资本成本,所以选项A、B正确;静态回收期和会计报酬率与净现值无直接关联,选项C、D错误。

4.

【答案】ABD

【解析】除以下情况外,优先股股东不出席股东大会会议,所持股份没有表决权:(1)修改公司章程中与优先股相关的内容;(2)一次或累计减少公司注册资本超过10%;(3)公司合并、分立、解散或变更公司形式;(4)发行优先股;(5)公司章程规定的其他情形。

5.

【答案】ABD

【解析】空头对敲的最好结果是到期股价与执行价格一致,投资者白白赚取出售看涨期权和看跌期权的收入。所以选项C错误。

6.

【答案】CD

【解析】驱动市净率的因素有权益净利率、股利支付率、增长潜力和风险。驱动市销率的因素有营业净利率、股利支付率、增长潜力和风险,所以共同的驱动因素有股利支付率、增长潜力和风险。选项C错误。在进行企业价值评估时,相对价值法下的企业价值的含义是指目标企业的相对价值,而非内在价值,选项D错误。

7.

【答案】ABD

【解析】普通股筹资的优点:(1)没有固定利息负担;(2)没有固定到期日;(3)筹资风险小;(4)能增加公司的信誉;(5)筹资限制较少。另外,由于普通股的预期收益较高并可在一定程度上抵消通货膨胀的影响(通常在通货膨胀期间,不动产升值时普通股也随之升值),因此普通股筹资容易吸收资金。

8.

【答案】AD

【解析】因为无法确定主要产品的价格,所以只能按照实物数量法分配联合成本。

9.

【答案】ABD

【解析】材料价格差异是在采购过程中形成的,不应由耗用材料的生产部门负责,而应由采购部门对其负责并作出说明,选项A正确;一般而言,直接人工工资率差异主要由人力资源部门管控,选项B正确;标准成本中心不对生产能力的利用程度负责,即不对固定制造费用闲置能量差异负责,选项D正确。

10.

【答案】AC

【解析】盈亏临界点销售量=固定成本/(单价-单位变动成本),安全边际量=销售量-盈亏临界点销售量,提高单位变动成本,会提高盈亏临界点销售量,降低安全边际量,降低安全边际额,选项A正确;提高销售量,不影响盈亏临界点销售量,但会提高安全边际量,提高安全边际额,选项B错误;等额降低单价和单位变动成本,单位边际贡献不变,盈亏临界点销售量不变,安全边际量不变,但单价降低,安全边际额降低,选项C正确;提高单价,会降低盈亏临界点销售量,提高安全边际量,提高安全边际额,选项D错误。

11.

【答案】CD

【解析】全面预算按其业务活动领域分为投资预算(如资本预算)、营业预算和财务预算。财务预算是关于利润、现金和财务状况的预算,包括利润表预算、现金预算和资产负债表预算等。

12.

【答案】ABC

【解析】财务维度、顾客维度、内部业务流程维度、学习与成长维度,这四个维度组成了平衡计分卡的框架。

三、计算分析题

1.

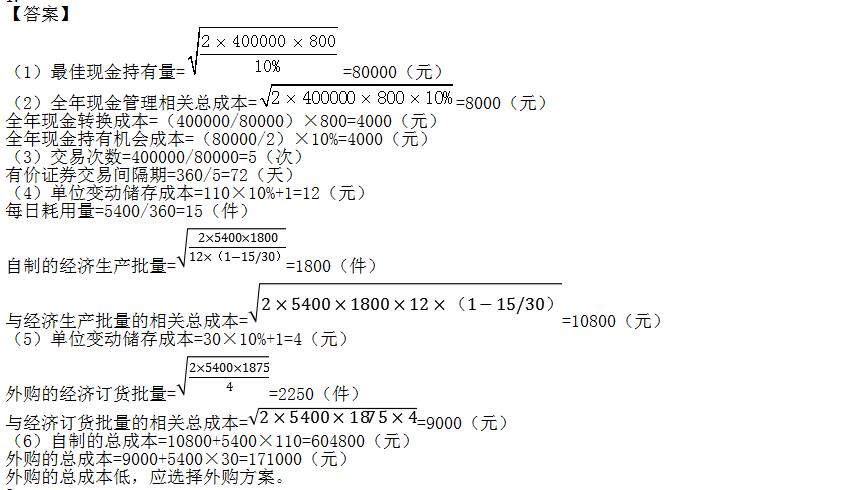

【答案】

2.

【答案】因新旧设备使用年限不同,应运用考虑资金时间价值的平均年成本法比较二者的优劣。

单位:元

|

项目 |

现金流量 |

时间(年次) |

系数 |

现值 |

|

继续使用旧设备: |

||||

|

丧失旧设备变现价值 |

-17000 |

0 |

1 |

-17000 |

|

避免旧设备变现利得纳税 |

(17000-16445)×25%=138.75 |

0 |

1 |

138.75 |

|

每年操作成本 |

-4300×(1-25%)=-3225 |

1-5 |

3.7908 |

-12225.33 |

|

每年折旧抵税 |

4485×25%=1121.25 |

1-3 |

2.4869 |

2788.44 |

|

最终报废残值 |

2800 |

5 |

0.6209 |

1738.52 |

|

残值变现损失抵税 |

(29900×10%-2800)×25%=47.5 |

5 |

0.6209 |

29.49 |

|

合计 |

-24530.13 | |||

|

更换新设备: |

||||

|

设备投资 |

-27500 |

0 |

1 |

-27500 |

|

每年操作成本 |

-1700×(1-25%)=-1275 |

1-6 |

4.3553 |

-5553.01 |

|

每年折旧抵税 |

4125×25%=1031.25 |

1-6 |

4.3553 |

4491.40 |

|

最终报废残值 |

5000 |

6 |

0.5645 |

2822.5 |

|

残值变现利得纳税 |

-(5000-27500×10%)×25%=-562.5 |

6 |

0.5645 |

-317.53 |

|

合计 |

-26056.64 |

旧设备折旧=29900×(1-10%)/6=4485(元)

旧设备目前账面价值=29900-4485×3=16445(元)

新设备折旧=27500×(1-10%)/6=4125(元)继续使用旧设备的平均年成本=24530.13/(P/A,10%,5)=6470.96(元)

新设备的平均年成本=26056.64/(P/A,10%,6)=5982.74(元)因为更换新设备的平均年成本(5982.74元)低于继续使用旧设备的平均年成本(6470.96元),故应更换新设备。

3.

【答案】(1)边际贡献=30×80×(1-25%)=1800(万元)

息税前利润=1800-600=1200(万元)

利息=2500×8%=200(万元)

经营杠杆系数=1800/1200=1.5

财务杠杆系数=1200/(1200-200)=1.2

联合杠杆系数=1800/(1200-200)=1.8

(2)边际贡献=(30+10)×80×(1-25%)=2400(万元)

息税前利润=2400-600-300=1500(万元)

(3)(EBIT-200-2000×10%-1000×8%)×(1-25%)/800=[(EBIT-200)×(1-25%)-1000×12%]/(800+2000/25)

解得:EBIT=1680(万元)

(4)预计息税前利润1500万元小于每股收益无差别点息税前利润1680万元,所以应采用财务杠杆小的方案二进行筹资。

(5)经营杠杆系数=2400/1500=1.6

财务杠杆系数=1500/[1500-200-1000×12%/(1-25%)]=1.32

联合杠杆系数=2400/[1500-200-1000×12%/(1-25%)]=2.11。

4.

【答案】

甲产品(半成品)第一车间产品成本计算单

单位:元

|

项目 |

产量(件) |

约当产量(件) |

直接材料 |

直接人工 |

制造费用 |

合计 |

|

月初在产品 |

- |

- |

50000 |

10000 |

2200 |

62200 |

|

本月生产费用 |

- |

- |

160000 |

21200 |

13400 |

194600 |

|

合计 |

- |

- |

210000 |

31200 |

15600 |

256800 |

|

分配率 |

- |

- |

210000/(500+ 200)=300 |

31200/(500 +200×50%)=52 |

15600/(500+ 200×50%)=26 |

- |

|

完工半成品转出 |

500 |

500 |

300×500= 150000 |

52×500=26000 |

26×500=13000 |

189000 |

|

月末在产品 |

200 |

200×50% =100 |

300×200=60000 |

52×100=5200 |

26×100=2600 |

67800 |

甲产品(产成品)第二车间产品成本计算单

单位:元

|

项目 |

产量(件) |

约当产量(件) |

半成品 |

直接材料 |

直接人工 |

制造费用 |

合计 |

|

月初在产品 |

- |

- |

58500 |

30800 |

6000 |

4800 |

100100 |

|

本月生产费用 |

- |

- |

189000 |

22000 |

29000 |

20200 |

260200 |

|

合计 |

- |

- |

247500 |

52800 |

35000 |

25000 |

360300 |

|

分配率 |

- |

- |

247500/(450+100)=450 |

52800/(450+100)=96 |

35000/(450+100× 50%)=70 |

25000/(450+100×50%)=50 |

- |

|

产成品 |

450 |

450 |

450×450=202500 |

96×450=43200 |

70×450=31500 |

50×450= 22500 |

299700 |

|

月末在产品 |

100 |

100× 50%=50 |

450×100=45000 |

96×100=9600 |

70×50=3500 |

50×50=2500 |

60600 |

5.

【答案】

现金预算表

单位:万元

|

月份 |

1 |

2 |

3 |

|

期初现金余额 |

12 |

8.7 |

8.05 |

|

加:销货现金收入 |

2×200×20%+2.2×200×30%+2.4×200×50%=452 |

2.2×200×20%+2.4×200×30%+2.2×200×50%=452 |

2.4×200×20%+2.2×200×30%+2.6×200×50%= 488 |

|

可供使用现金 |

464 |

460.7 |

496.05 |

|

减:各项支出 |

|||

|

直接材料 |

345.3 |

349.65 |

376.8 |

|

直接人工 |

20 |

20 |

20 |

|

制造费用 |

30 |

36 |

30 |

|

销售及管理费用 |

35 |

30 |

30 |

|

所得税费用 |

15 |

7 |

8 |

|

购买设备 |

100 |

120 |

0 |

|

支出合计 |

545.3 |

562.65 |

464.8 |

|

现金余缺或不足 |

-81.3 |

-101.95 |

31.25 |

|

向银行借款 |

90 |

110 |

|

|

还银行借款 |

20 | ||

|

短期借款利息 |

0.6 | ||

|

期末现金余额 |

8.7 |

8.05 |

10.65 |

【解析】

生产预算

单位:万件

|

月份 |

2018年12月份 |

2019年1月份 |

2019年2月份 |

2019年3月份 |

|

销售量 |

2.2 |

2.4 |

2.2 |

2.6 |

|

加:期末存货 |

0.48 |

0.44 |

0.52 |

0.5 |

|

减:期初库存量 |

0.44 |

0.48 |

0.44 |

0.52 |

|

预计生产量 |

2.24 |

2.36 |

2.28 |

2.58 |

直接材料预算

|

月份 |

2018年12月份 |

2019年1月份 |

2019年2月份 |

2019年3月份 |

|

生产需要量(千克) |

22400×5=112000 |

118000 |

114000 |

129000 |

|

加:期末材料存量(千克) |

11800 |

11400 |

12900 |

19600 |

|

减:期初存量(千克) |

11200 |

11800 |

11400 |

12900 |

|

材料采购量(千克) |

112600 |

117600 |

115500 |

135700 |

|

材料采购金额(万元) |

337.8 |

352.8 |

346.5 |

407.1 |

|

直接材料支出(万元) |

- |

337.8×50%+ 352.8×50%= 345.3 |

349.65 |

376.8 |

四、综合题

1.

【答案】

(1)

单位:万元

|

净经营资产 |

金额 |

净负债及股东权益 |

金额 |

|

经营营运资本 |

380 |

净负债 |

180 |

|

净经营性长期资产 |

160 |

股东权益 |

360 |

|

净经营资产合计 |

540 |

净负债及股东权益合计 |

540 |

(2)营业净利率=168.75/6750=2.5%

利润留存率=1-101.25/168.75=40%

外部融资额=540×30%-36-6750×(1+30%)×2.5%×40%=38.25(万元)

(3)营业净利率=2.5%

净经营资产周转率=6750÷540=12.5(次)

净经营资产权益乘数=540/360=1.5

利润留存率=40%

2019年可持续增长率=(2.5%×12.5×1.5×40%)/(1-2.5%×12.5×1.5×40%)=23.08%

(4)①设营业净利率为x,则

30%=(x×12.5×1.5×40%)/(1-x×12.5×1.5×40%)

x=3.08%

②2019年营业收入=6750×(1+30%)=8775(万元)

由于保持净经营资产周转率不变,所以净经营资产增长率=销售增长率=30%

由于保持净经营资产权益乘数不变,所以所有者权益增长率=净经营资产增长率=30%

则预计股东权益=360×(1+30%)=468(万元)

由于增加的留存收益=8775×2.5%×40%=87.75(万元)

外部筹集权益资本=468-(360+87.75)=20.25(万元)

③由于不增发新股(或回购股票),所以预计股东权益=期初股东权益+增加的留存收益

=360+8775×2.5%×40%=447.75(万元)

由于净经营资产权益乘数不变,所以预计资产=447.75×1.5=671.625(万元)

所以净经营资产周转率=8775/671.625=13.07(次)

④由于不增发新股(或回购股票),所以预计股东权益=期初股东权益+增加的留存收益

=360+8775×2.5%×40%=447.75(万元)

由于净经营资产周转率不变,所以预计资产=8775/12.5=702(万元)

净经营资产权益乘数=702/447.75=1.57。

报考指南

网校课程指南

热点资讯

- 模拟试题

- 历年真题

- 焚题库