排行热点

- 历年真题

- 模拟试题

- 自考自答

自学考试《商业银行业务与经营》章节习题:第5章

1、流动资金贷款申请应具备以下条件。风险评价(35min)(参考资料看)

七个基本原则:

全流程管理原则、诚信申贷原则、协议承诺原则、贷放分控原则、实贷实付原则、贷后管理原则、罚则约束原则。

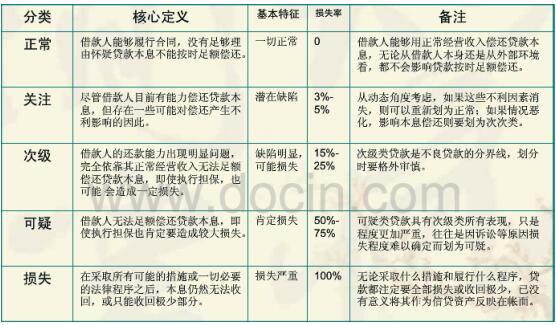

3、贷款分类核心定义,基本特征,分类(贷款五级分类)

指银行类机构采用财务分析、现金流量分析、担保分析和非财务分析等方法,分析借款人最终偿还贷款本息的实际能力,确定贷款的风险程度,将贷款质量划分为正常、关注、次级、可疑、损失五类的一种方法。

4、贷款的发现和处理,不良贷款的定义,原因(2各方面),一般和具体的实际情况。不良贷款的处置。不良贷款的人为因素,什么叫做操作风险,如何解决管理。

不良贷款是指借款人未能按原定贷款协议按时偿还商业银行贷款本息,或有迹象表明借款人不可能按原定贷款协议按时偿还商业银行贷款本息而形成的贷款。

发现:信贷人员、内部检查与稽核、外部检查

如何形成:借款人自身的因素、借款人外部的因素、银行自身的错误

处理程序:(一)首先会与借款人会面,商讨合作的可能性,如果可能的话,银行会继续向借款人注入新的资金。(二)当追加资金方案不能选择时,银行和企业还可以协商制定一个双方同意的政策。包括:减债程序和时间限制、增加担保、索取财报、即时监控、建立损失--安全点(三)当银行与企业双方无法实现上述目标时,则只有清算最后一种选择了。

处理方法:现金清收----重组---以资抵债----呆账核销

5、贷款损失准备金,为什么而准备的,计提的依据。

贷款损失准备金是从银行收入中提取的,用于弥补贷款损失的一种价值准备。银行提取呆帐准备金的唯一目的是弥补贷款组合中的内在损失。银行提取减值准备金要符合两项原则:一是及时性原则,二是充足性原则:贷款拨备率、拨备覆盖率。

分类:一般准备金是按照贷款组合余额的一定比例提取的贷款损失准备金,专项准备金是根据贷款分类的结果,对各类别的贷款,根据其内在损失程度按照不同比例计提的准备金,特别准备金是根据贷款的国别、行业、特别风险等提取的准备金。