类型:学习教育

题目总量:200万+

软件评价:

下载版本

(1)当月工资9500元,因公出差取得差旅津贴540元。按所在省规定扣除住房公积金及社保1150元,除住房贷款专项附加扣除外,该纳税人不享受其余专项附加扣除和税法规定的其他扣除。

(2)将旅游见闻向晚报和某杂志投稿,分别取得稿酬收入600元和900元。

(3)利用业余时间兼职,从兼职单位取得报酬5000元。

(4)通过拍卖行将一幅祖传收藏的字画拍卖,取得收入500000元,主管税务机关核定赵某收藏该字画发生的费用为100000元,拍卖时支付相关税费50000元。

(5)取得特许权使用费收入折合人民币40000元。

(6)假定赵某2019年每月取得工资收入均为9500元,每月缴纳社保费用和公积金1150元,全年均享受住房贷款利息专项附加扣除,除上述收入外,未取得其他工资、薪金以外的所得。赵某每月均按税法规定预缴了个人所得税。

要求:根据上述资料。按照下列序号回答问题,如有计算需计算出合计数。

(1)计算赵某1月工资收入应预扣预缴的个人所得税。

(2)说明赵某享受住房贷款利息专项附加扣除应报送的信息和留存的资料。

(3)计算赵某稿酬收入应预扣预缴的个人所得税。

(4)计算赵某兼职应预扣预缴的个人所得税。

(5)计算赵某拍卖字画所得应缴纳的个人所得税。

(6)计算赵某取得特许权使用费应预扣预缴的个人所得税。

(7)计算赵某年度申报个税时应补缴(退回)的个人所得税。

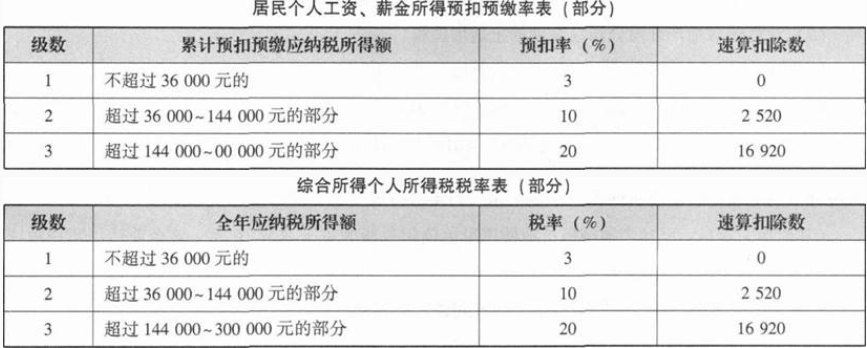

参考答案:(1)个人取得的差旅费津贴不计入工资、薪金所得。赵某1月工资收入应预扣预缴的个人所得税=(9500-1150-5000-1000)×3%=70.50(元)。

(2)纳税人享受住房贷款利息附加扣除,应当填报住房权属信息、住房坐落地址、贷款方式、贷款银行、贷款合同编号、贷款期限、首次还款日期等信息;纳税人有配偶的,填写配偶姓名、身份证件类型及号码。纳税人需要留存备查资料包括:住房贷款合同、贷款还款支出凭证等资料。

(3)赵某稿酬收入应预扣预缴的个人所得税=(900-800)×(1-30%)×20%=14(元)。

(4)赵某兼职应预扣预缴的个人所得税=5000×(1-20%)×20%=800(元)。

(5)赵某拍卖字画所得应缴纳的个人所得税=(500000-100000-50000)×20%=70000(元)。

(6)赵某取得特许权使用费应预扣预缴的个人所得税=40000×(1-20%)×20%=6400(元)。

(7)赵某全年综合所得累计应纳税所得额=9500×12+(600+900)×(1-20%)×70%+5000×(1-20%)+40000×(1-20%)-60000-1150×12-12000=65040(元)。

赵某全年综合所得应缴纳的个人所得税=65040×10%-2520=3984(元)。

赵某全年综合所得预缴个人所得税=(9500×12-60000-1150×12-12000)×3%+14+800+6400=8060(元)。

赵某年度申报个税时应退回的个人所得税=8060-3984=4076(元)。

答案解析:

相关题库

| 题库产品名称 | 试题数量 | 优惠价 | 免费体验 | 购买 |

|---|---|---|---|---|

| 2022年注册会计师《税法》考试题库 | 1212题 | ¥78 | 免费体验 | 立即购买 |

微信扫码关注焚题库

-

历年真题

历年考试真题试卷,真实检验

-

章节练习

按章节做题,系统练习不遗漏

-

考前试卷

考前2套试卷,助力抢分

-

模拟试题

海量考试试卷及答案,分数评估