类型:学习教育

题目总量:200万+

软件评价:

下载版本

简答题 甲公司为居民企业,主要从事医药制造与销售业务,2019年有关经营情况如下:

(1)药品销售收入5000万元,房屋租金收入200万元,许可他人使用本公司专利特许权使用费收入1000万元,国债利息收入50万元。

(2)捐赠支出90万元,其中通过具备法定资格的公益性社会组织向受灾地区捐款35万元、直接向丙大学捐款55万元;符合条件的广告费支出2100万元。

(3)全年会计利润总额为480万元。

假定:甲公司除上述已交代的内容外,无其他需要纳税调整的事项。

要求:

根据上述资料及企业所得税法律制度的有关规定,分别回答下列问题。

(1)计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的捐赠支出。

(2)计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的广告费支出。

(3)计算甲公司2019年度企业所得税应纳税额。

(1)药品销售收入5000万元,房屋租金收入200万元,许可他人使用本公司专利特许权使用费收入1000万元,国债利息收入50万元。

(2)捐赠支出90万元,其中通过具备法定资格的公益性社会组织向受灾地区捐款35万元、直接向丙大学捐款55万元;符合条件的广告费支出2100万元。

(3)全年会计利润总额为480万元。

假定:甲公司除上述已交代的内容外,无其他需要纳税调整的事项。

要求:

根据上述资料及企业所得税法律制度的有关规定,分别回答下列问题。

(1)计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的捐赠支出。

(2)计算甲公司2019年度企业所得税应纳税所得额时,准予扣除的广告费支出。

(3)计算甲公司2019年度企业所得税应纳税额。

参考答案:(1)①直接捐赠支出不得在计算企业所得税应纳税所得额时扣除,应纳税调增55万元。

②“通过具备法定资格的公益性社会组织”向“受灾地区捐款”的“35万元”属于公益性捐赠;税法扣除限额=480×12%=57.6(万元),实际发生额35万元未超过税法扣除限额,据实扣除。

③准予扣除的捐赠支出为35万元。

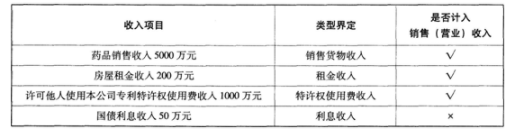

(2)对医药制造企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除,超过部分,准予在以后纳税年度结转扣除。在本题中,销售(营业)收入=5000+200+1000=6200(万元),税法扣除限额=6200×30%=1860(万元),实际发生额2100万元超过税法扣除限额,在计算企业所得税应纳税所得额时准予按限额扣除1860万元,差额部分应进行纳税调增处理。解析:销售(营业)收入主要包括企业所得税的销售货物收入、提供劳务收入、特许权使用费收入、租金收入。因此,对甲公司各项收入的分析如下:

(3)甲公司2019年度企业所得税应纳税所得额=480-50(国债利息收入调减额)+55(直接捐赠调增额)+(2100-1860)(广告费调增额)=725(万元);应纳税额=725×25%=181.25(万元)。

答案解析:

相关题库

| 题库产品名称 | 试题数量 | 优惠价 | 免费体验 | 购买 |

|---|---|---|---|---|

| 2022年中级会计师考试题库(经济法+中级会计 | 6491题 | ¥235 | 免费体验 | 立即购买 |

| 2022年中级会计师《经济法》考试题库 | 2216题 | ¥98 | 免费体验 | 立即购买 |

微信扫码关注焚题库

-

历年真题

历年考试真题试卷,真实检验

-

章节练习

按章节做题,系统练习不遗漏

-

考前试卷

考前2套试卷,助力抢分

-

模拟试题

海量考试试卷及答案,分数评估