01政策文件

根据《财政部 税务总局关于明确生活性服务业增值税加计抵减政策的公告》(财政部 税务总局公告2019年第87号),2019年10月1日至2021年12月31日,允许生活性服务业纳税人按照当期可抵扣进项税额加计15%,抵减应纳税额。

生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

按照《销售服务、无形资产、不动产注释》说明,生活服务,是指为满足城乡居民日常生活需求提供的各类服务活动。包括文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其他生活服务。

02加计抵减计算公式

1.当期计提加计递减额

生活性服务业当期计提加计递减额=当期可抵扣进项税额*15%

2.当期可抵减加计抵减额

生活性服务业当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

03申报指引

分不同情形填写附表(四)中加计抵减情况

情 形 一

如果当期应纳税额大于0,则当期可以进行抵减。在抵减时,需要将应纳税额和可抵减加计抵减额比大小。如果应纳税额比当期可抵减加计抵减额大,所有的当期可抵减加计抵减额在当期全部抵减完毕,纳税人以抵减后的余额计算缴纳增值税;如果应纳税额比当期可抵减加计抵减额小,当期应纳税额被抵减至0,未抵减完的加计抵减额余额,可以结转下期继续抵减。

举例说明:A公司为提供住宿服务的增值税一般纳税人,满足适用加计抵减政策条件。该公司2019年10月份销项税额共10000元,10月份共取得进项税额5000元,可加计抵减额=5000*15%=750元。

10月份应纳税额=10000-5000=5000元,可用加计抵减额抵减当期应纳税额,加计抵减额填入主表“应纳税额减征额”栏次。

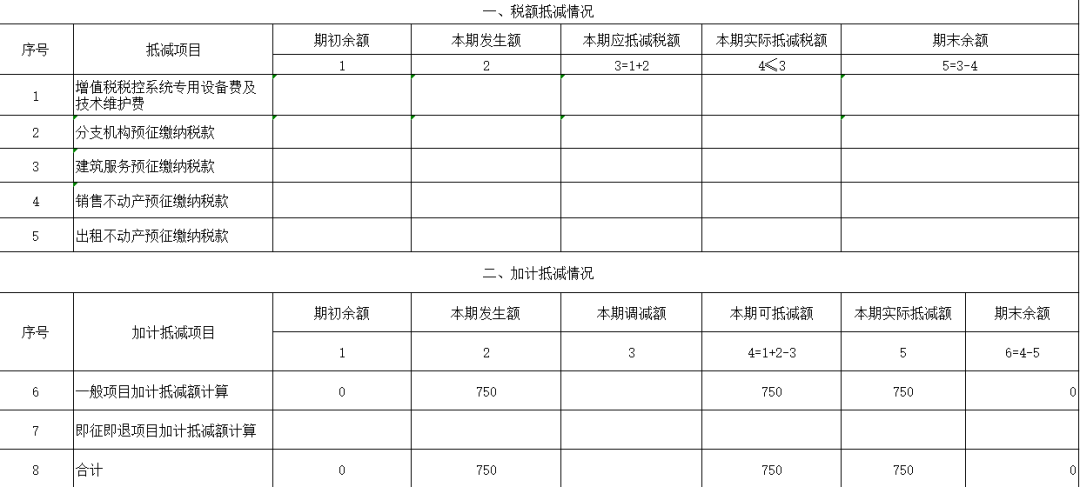

△附表(四)

情 形 二

如果计算出的当期应纳税额为0,则当期无需再抵减,所有的加计抵减额可以直接结转到下期抵减。

举例说明:假若A公司11月份销项税额共5000元,取得进项税额10000元,可加计抵减额=10000*15%=1500元。11月份应纳税额为0,加计抵减额结转下期,加计抵减额无需填入主表“应纳税额减征额”栏次。

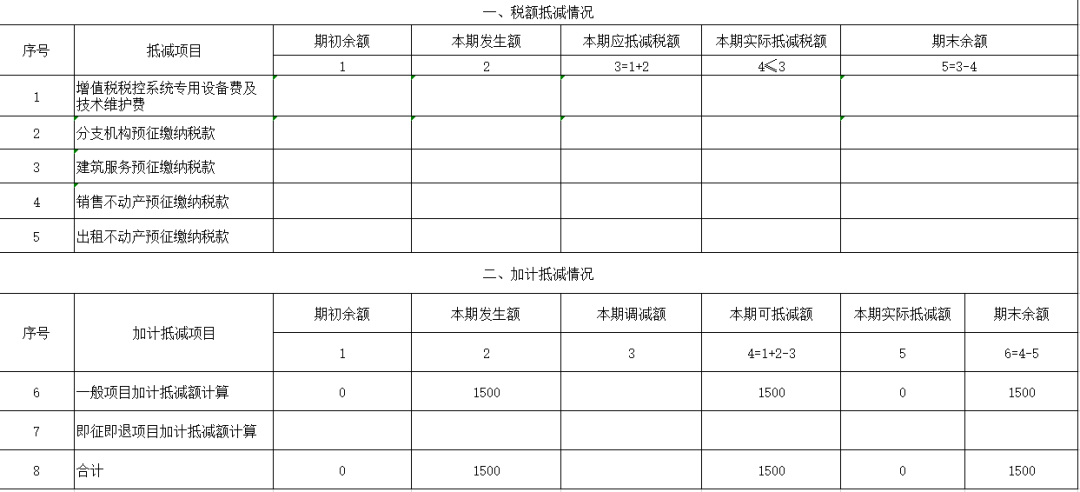

△附表(四)加计抵减情况填报如下

情 形 三

发生进项税额转出时,其相应计提的加计抵减额应同步调减。

举例说明:A公司11月份末结余加计抵减额1500元,12月份销项税额10000元,进项税额6000元,发生进项税额转出1000元。12月份抵减前应纳税额=10000-6000+1000=5000元,当期计提加计抵减额=6000*15%=900元,当期调减加计抵减额=1000*15%=150元,当期可抵减加计抵减额=1500+900-150=2250元,本期“实际抵减额”为2250元,应纳税额=5000-2250=2750元。

△附表(四)加计抵减情况填报如下